Comment stimuler le financement durable grâce aux différentes options de financement vert par leasing et crédit ?

ARTICLE PRÉPARÉ POUR L’ANNUAIRE MONDIAL DU LEASING 2023

Par Amina Chakchouk, COO Leasing, et Marwa Trabelsi, Expert métier, CODIX

C’est une période difficile, le monde brûle, nous continuons à utiliser les combustibles fossiles comme s’il n’y avait pas de lendemain. « Chaque jour, le système énergétique mondial nous conduit de plus en plus vers une catastrophe climatique ». Ces mots ont été prononcés par António Guterres, le secrétaire général de l’Organisation des Nations unies, après la publication du Rapport sur l’état du climat 2021, qui a été publié par l’Organisation météorologique mondiale (OMM). De même, la crise sanitaire (COVID-19) a fait prendre conscience à l’humanité de l’importance du développement durable.

La seule façon de surmonter la crise énergétique est d’investir dans les énergies renouvelables.

En Europe, le Green Deal est la meilleure issue de la crise en matière de diversification. En conséquence, l’UE continue de travailler à la diversification de ses sources d’énergie et prévoit des investissements massifs dans les sources d’énergie renouvelables, l’efficacité énergétique et le financement durable. Dans le cadre du plan de l’UE pour la transition écologique, la Commission européenne a pour objectif de porter la part des énergies renouvelables dans le mix énergétique à 38 %-40 % d’ici 2030 et d’accroître l’obligation d’économiser l’énergie : Par exemple, l’UE prévoit de réduire la consommation annuelle d’énergie, de 1,5% à 0,8%. La guerre russo-ukrainienne a accéléré ce plan, qui doit se réaliser plus tôt que prévu.

Le financement vert comprend toutes les opérations financières en faveur de la transition énergétique et écologique ainsi que de la lutte contre le changement climatique. Ses principaux outils sont les obligations vertes. Ces prêts servent à financer des projets contribuant à la transition écologique, notamment la gestion de l’eau, des déchets et de l’énergie, ainsi que des produits de financement par leasing et crédit.

Quels sont les objectifs du financement vert par leasing et crédit ?

Les établissements de crédit et les entreprises d’assurance jouent un rôle clé dans la transition vers un système économique et financier pleinement durable et inclusif, conformément au « Green Deal » européen. Ils peuvent avoir des impacts positifs et négatifs significatifs via leurs activités de prêt, d’investissement et de souscription. L’objectif du financement vert par leasing est de financer les activités économiques vertes, qui contribuent de manière significative à la réalisation des objectifs environnementaux.

Les six objectifs environnementaux pertinents sont les suivants :

1. Atténuation du changement climatique

2. Adaptation au changement climatique

3. Utilisation durable et protection des ressources en eau et des ressources marines

4. Transition vers une économie circulaire

5. Prévention et contrôle de la pollution

6. Protection et restauration de la biodiversité et des écosystèmes

Également motivés par ces objectifs environnementaux, le financement vert par leasing et crédit acquiert une importance majeure pour les acteurs du marché financier (donc également les banques et les investisseurs institutionnels) et les entreprises d’intérêt public, auxquels le règlement sur la taxonomie s’applique obligatoirement. Les contrats de leasing vert sont pertinents non seulement pour les acteurs du marché financier qui possèdent ou louent de tels biens, mais aussi pour les institutions financières qui financent des activités « vertes ».

Quels sont les différents actifs verts et activités économiques vertes ?

Les actifs ou les activités économiques qui peuvent être couverts par le financement vert doivent être ceux qui figurent dans la taxonomie de l’UE.

La taxonomie de l’UE est un système de classification, établissant une liste d’activités économiques écologiquement durables. Elle pourrait jouer un rôle important en aidant l’UE à accroître les investissements durables et à mettre en œuvre le « Green Deal » européen. La taxonomie européenne fournirait aux entreprises, aux investisseurs et aux décideurs politiques des définitions appropriées des activités économiques pouvant être considérées comme écologiquement durables. Elle devrait ainsi sécuriser les investisseurs, protéger les investisseurs privés de l’écoblanchiment, aider les entreprises à devenir plus respectueuses du climat, atténuer la fragmentation du marché et contribuer à transférer les investissements là où ils sont le plus nécessaires. (cf. https://ec.europa.eu/).

La taxonomie de l’UE donne un aperçu des activités économiques qui peuvent apporter une contribution substantielle à l’atténuation du changement climatique :

1. Si la contribution est basée sur les performances propres ou si elle permet des améliorations dans d’autres secteurs.

2. Si l’activité est considérée comme transitoire

3. Quels objectifs environnementaux ont également des objectifs « Ne pas causer de préjudice important ».

Sur la base de cette classification, tous les rapports, la gestion des risques, le provisionnement, la comptabilité et la réglementation « verte » sont pilotés.

Quelles sont les différentes approches du financement vert par leasing ?

Différentes incitations peuvent être utilisées dans le cadre du financement vert

- Participation au taux client ou au partage de taux, voire 0% sur le financement des actifs écologiques

- Possibilité de mettre en place une bonification ou une pénalité fiscale en fonction de l’émission de CO2 du bien acheté

- Possibilité de mettre en place un tarif sur les services et assurances, basé sur la consommation et l’émission de CO2

- Possibilité de mettre en place une extension avec avantage de l’utilisation d’actifs durables

- Leasing en tant que service et partage de l’utilisation d’actifs durables

- Mise en place d’un modèle de tarification saisonnier pour le passage de l’agriculture aux actifs durables

- Offres spéciales pour l’immobilier, adoptant les règles ESG.

Ci-après, quelques exemples d’incitations européennes pour le financement vert :

Incitation au développement des véhicules électriques

Afin de promouvoir le développement de véhicules émettant moins de CO2, un système de bonus-malus est mis en place pour récompenser, via un bonus, les acheteurs de voitures neuves émettant le moins de CO2, et pénaliser, via un malus, ceux qui optent pour les modèles les plus polluants.

Cadre incitatif pour soutenir le secteur du biométhane

Pour soutenir le secteur du biométhane, un cadre incitatif a été mis en place pour encourager l’utilisation du biométhane dans le secteur des transports (le biométhane utilisé comme carburant est appelé bioGNV). Dans le cadre actuel, les acheteurs de biométhane peuvent récupérer des garanties d’origine pour le biométhane produit et bénéficier d’un mécanisme de soutien. Ces garanties d’origine attestent que le gaz vendu et injecté dans le réseau est de source renouvelable. De plus, ces garanties d’origine sont enregistrées dans un registre national.

Incitation au développement des véhicules à hydrogène

Les véhicules électriques à hydrogène font partie des solutions de mobilité propre. Complémentaires des véhicules électriques à batterie pour certains usages, ils bénéficient, comme tous les véhicules électriques, du système de bonus-malus mentionné ci-dessus. Le développement des véhicules à hydrogène est encore émergent et n’est actuellement qu’en phase de déploiement industriel, mais il présente des avantages significatifs pour se recharger en peu de temps (moins de 5 minutes) et avoir une plus grande autonomie que les véhicules électriques à batterie. La France a transposé la partie optionnelle consacrée à l’hydrogène dans le cadre d’action national pour les carburants alternatifs et s’est fixé un objectif de 30 à 50 stations de recharge d’ici 2025.

Eco-prêt à taux zéro (Eco-PTZ)

L’Eco-PTZ est un exemple d’incitation, introduit en 2009.

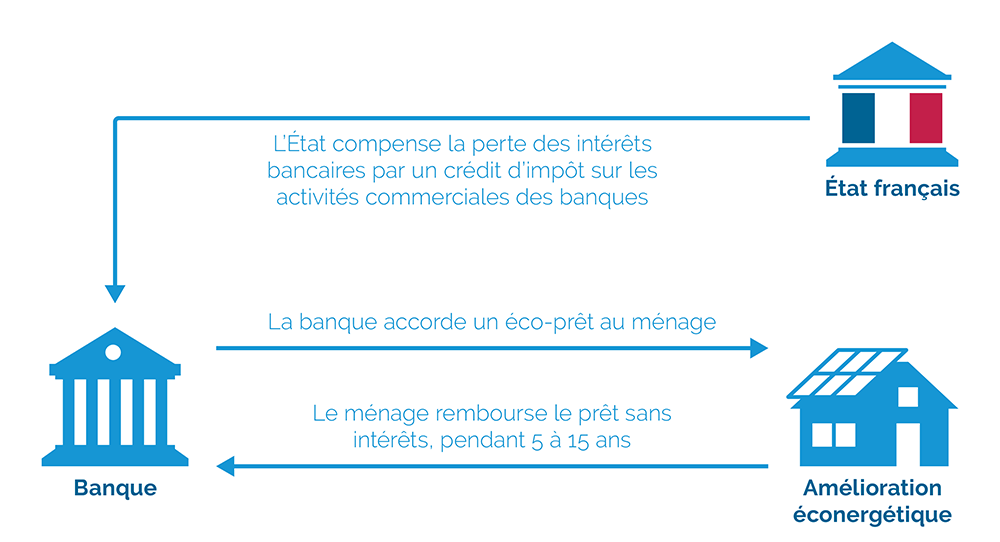

Le principe permet de financer des travaux de rénovation énergétique par le biais d’un éco-prêt à taux zéro. Le principe est illustré dans le schéma ci-dessous :

Le système d’éco-prêt à taux zéro

Cf. The zero-rated eco-loan scheme to encourage renewable energy (ECO-PTZ)

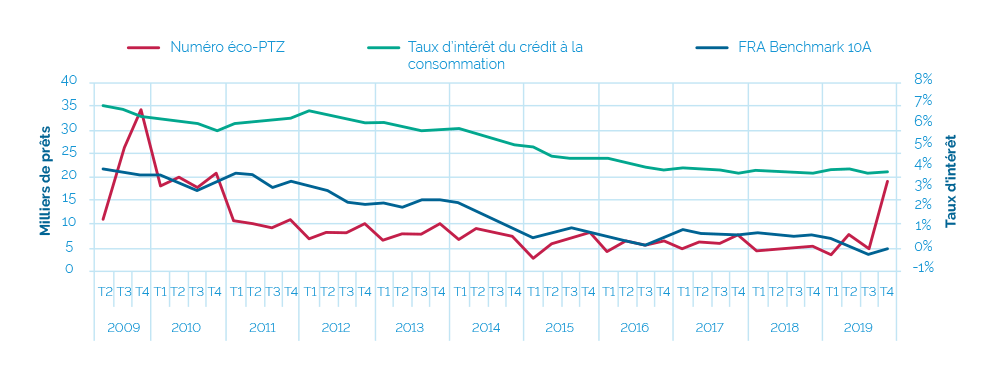

Le graphique ci-dessous montre le nombre de prêts EPTZ empruntés depuis le début de cette incitation. Cependant, le taux d’emprunt de ce type de prêts est plus faible que prévu, notamment pour la période précédant la crise du COVID-19.

Utilisation des prêts EPTZ

Cf. Pourquoi le recours à l’éco-prêt à taux zéro est-il si faible ?

Cette incitation est restée plutôt insuffisante au cours des dix dernières années, car même le plafond d’emprunt ne permettait pas de couvrir le coût des rénovations Eco.

Par exemple, le coût de rénovations importantes peut facilement dépasser 40 000 euros. Ainsi, la barrière de 30000 n’est pas suffisante pour encourager le consommateur à ne serait-ce que commencer de telles rénovations. Cet exemple montre que lorsqu’une incitation est introduite, un plan de projection avec des paramètres réels doit être réalisé. Un tel plan doit également prendre en compte tous les coûts et les différentes opinions, et fournir des solutions sur la façon de rendre cette proposition réalisable.

En conclusion, l’EPTZ reste à renforcer et à étendre au cours des prochaines décennies. Comme le propose la Convention Citoyenne pour le Climat (2020) en France, il est impératif de lever les barrières qui l’entravent. La première solution qui a augmenté le taux d’emprunt des éco-prêts à taux zéro.

Il est nécessaire d’ajouter d’autres initiatives complémentaires du financement vert afin d’attirer et de rendre efficaces les incitations du financement vert, mais quelles doivent être ces initiatives ?

Comme le montre l’exemple précédent des incitations de l’ECO-PTZ, des actions complémentaires en matière de financement vert doivent être proposées, afin de mener à bien l’éco-transition. Quelques exemples sont présentés ci-dessous :

Le Fonds Chaleur

Le Fonds chaleur soutient le développement et l’utilisation des énergies renouvelables thermiques, notamment la biomasse (forestière, agricole, biogaz, etc.), la géothermie (en utilisation directe ou par le biais de pompes à chaleur), l’énergie solaire thermique, la récupération ainsi que le développement de réseaux de chaleur utilisant ces énergies.

Les secteurs concernés sont : l’habitat collectif, le tiers secteur, l’agriculture et l’industrie. Pour ces secteurs, l’objectif de production supplémentaire de chaleur renouvelable à l’horizon 2020 représente près de 5,47 millions de tonnes équivalent pétrole (tep), soit plus du quart de l’objectif global fixé pour 2020 au niveau européen dans le cadre du paquet énergie-climat (20 millions de tep d’énergie renouvelable supplémentaire).

Créé en décembre 2008, le Fonds Chaleur a été mis en place pour soutenir la production de chaleur à partir de sources renouvelables. Il a été doté d’une enveloppe de 1,9 milliard d’euros pour la période 2009-2017 et a permis de soutenir près de 4 300 opérations, qui ont généré un montant d’investissement de 5,8 milliards d’euros et une production de 25 TWh/an.

Taxe générale sur les activités polluantes (TGAP) et biocarburants

La TGAP encourage l’incorporation et la distribution de biocarburants en pénalisant les opérateurs qui rejettent une proportion de biocarburants inférieure au seuil de consommation fixé. Le taux de la TGAP a été fixé à 7% en énergie pour les filières diesel et essence pour l’année 2010. Depuis 2014, ce taux a été porté à 7,7% pour la filière gazole et maintenu à 7% pour la filière essence.

Comment les entreprises européennes mesurent-elles la part de leur financement allouée aux activités économiques durables ?

Suite aux Accords de Paris de 2015 et en réponse au plan d’action lancé par la Commission européenne en 2018, l’Autorité bancaire européenne appelle les établissements de crédit à mettre en place des indicateurs clés de performance, intitulés « Ratio d’actifs verts » (GAR), afin que les établissements puissent mesurer la part de leurs financements alloués aux activités économiques durables. Il s’agit d’un indicateur de performance, mesurant la part de leur portefeuille bancaire associée à des activités économiques respectueuses de l’environnement.

Ce GAR est une fraction, composée comme suit :

Le numérateur indique la proportion d’actifs du bilan des institutions financières qui est investie dans des activités économiques « vertes » et qui est donc conforme à la taxonomie européenne :

- Crédits

- Obligations

- Actions

- Les garanties sont incluses sur la base des actifs économiques « verts » dans la taxonomie européenne, sur la base des indicateurs ICP de l’investissement dans les actifs fixes ou Capex, et de la rotation des actifs sous-jacents.

Sont toutefois exclus du numérateur du ratio :

- Tous les actifs de type financier détenus à des fins de transaction

- Prêts interbancaires ‘à la demande’

- les actifs exclus du champ d’application de la directive sur la publication d’informations non financières (NFRD), c’est-à-dire les prêts aux PME qui ne relèvent pas du champ d’application de la NFRD et qui, par conséquent, ne publient pas d’informations sur leur alignement sur la taxonomie verte européenne et pour lesquels, comme mentionné ci-dessus, le BTAR sera calculé

- les expositions hors UE et également, les dérivés de couverture.

Le dénominateur du ratio, quant à lui, contient :

- Total des actifs de l’institution financière

- Total des prêts

- Total des obligations et des actions en portefeuille

- Total des garanties récupérées

- Les autres actifs du bilan.

Le calcul prend en compte les principaux instruments de l’actif du portefeuille bancaire (c’est-à-dire les prêts et les obligations et titres de participation non souverains), à l’exclusion des actifs détenus à des fins de transaction, en raison de leur volatilité, ainsi que des titres souverains.

Le calcul et la publication du GAR par les grandes banques européennes font partie des rapports extra-financiers (dédiés notamment à la lutte contre le changement climatique), que les grandes organisations doivent fournir depuis 2018 en vertu de la directive sur les informations extra-financières (NFRD – Non-Financial Reporting Directive).

Le calcul de ce nouveau ratio représente un sérieux défi pour les établissements de crédit. Pour ce faire, les organisations financières doivent disposer de systèmes d’information fiables, qui leur permettent de générer ce type de rapport détaillé sur la base d’une classification détaillée (par type et sous-type d’actif plutôt que par secteur d’activité).

Cf. ANNEX XXXVIII – Instructions for Disclosure of ESG Risks

Gestion du risque dans le financement vert

Afin de gérer le risque lié au changement climatique, une liste de rapports de divulgation est requise par le règlement ESG. Une liste de rapports et d’annexes est requise de la part des institutions bancaires. Ces rapports et annexes sont principalement basés sur la classification des actifs par la taxonomie et le financement des activités écologiques et calculent en détail les différents ICP de risque. Vous trouverez ci-dessous les principaux d’entre eux :

Informations qualitatives sur les risques environnementaux, les risques sociaux et les risques de gouvernance

En application de l’article 449a, en liaison avec l’article 435 du CRR, les établissements de crédit doivent publier des informations sur leurs expositions envers des entreprises non financières opérant dans des secteurs liés au carbone, et sur la qualité de ces expositions, y compris le statut de défaillance, la classification de phase 2 dans l’IFRS9, et les provisions connexes ainsi que les tranches d’échéance.

Les institutions doivent fournir des informations qualitatives sur le risque social dans leurs 5 stratégies commerciales et processus, gouvernance et gestion des risques. Les institutions doivent également fournir des informations qualitatives sur le risque de gouvernance, afin de décrire l’intégration de ce risque dans la politique globale de gouvernance et de gestion des risques.

Qualité des expositions par secteur, tranches d’échéance et ICP GAR

Conformément à l’article 449a du CRR, les grands établissements dont les titres sont négociés sur un marché réglementé de l’UE doivent publier des informations sur les risques ESG, y compris les risques physiques et les risques de transition, tels que définis dans le rapport visé à l’article 98, paragraphe 8, de la directive 2013/36/UE.

Conclusion

Dans le contexte politique et économique actuel de l’Europe et du monde en général, ainsi que dans le besoin urgent d’une transition vers une énergie propre, les taxonomies peuvent jouer un rôle important dans l’architecture des systèmes financiers des pays, si elles sont conçues correctement et de manière appropriée.

Il est important de supprimer toutes les barrières pour accéder aux différentes incitations afin d’accélérer la transition vers le financement vert. Dans ce contexte, le système informatique joue un rôle central dans cette transition, en gérant facilement tous les processus et les règles réglementaires. Le logiciel informatique de leasing/de prêt doit être suffisamment puissant et flexible, comprenant :

- Un module de paramétrage des actifs et des garanties et différents niveaux de classification, afin de mettre en place toutes les informations nécessaires requises par toute réglementation.

- Un outil de calcul du TRI robuste et un module de calcul financier flexible et accessible, afin de mettre en place tout type d’incitation, des échéanciers de paiement flexibles, des garanties, des commissions, des bonifications, des GAR intégrés.

- Un module de scoring robuste avec de multiples types de scoring facilement paramétrables, prenant en compte les différentes gestions de risques en Taxonomie.

- Un processus entièrement paramétré pour rendre entièrement automatique un maximum de processus, avec des critères facilement gérables sur la Matrice de Taxonomie dans tous les processus et calculs.

- Un module de gestion des risques intégré pour pouvoir calculer en temps réel la répartition des risques et prendre en compte les changements d’impact de l’IFRS9 dans la réglementation ESG.

- Une modélisation intelligente du risque, utilisant l’IA pour inclure facilement différents scénarios dans le calcul de la PD, de l’ECL et du GAR.

Heureusement, de tels logiciels existent, comme, par exemple - iMX Leasing et Crédit. De telles solutions technologiques peuvent être d’une immense utilité dans un monde en constante évolution, surtout celles qui acquièrent constamment des fonctionnalités plus riches et plus fortes grâce à l’investissement soutenu au fil des ans par leurs éditeurs respectifs. Nous vous encourageons à explorer comment la solution iMX Leasing et Crédit peut répondre aux problèmes décrits dans cet article, dans le contexte spécifique de votre entreprise et des défis auxquels elle est confrontée.

Références :

https://fincley.com/

https://www.ecologie.gouv.fr/

https://www.eba.europa.eu

L’article a également été publié par NEFA (The National Equipment Finance Association).